-

法定監査

太陽有限責任監査法人は、法律によって義務付けられた各種の監査を提供しています。

-

任意監査(IPO)及び関連サービス

太陽有限責任監査法人は、上場を目指す多くの会社に、豊富な経験に基づき、株式公開準備のための監査を提供しています。

-

その他任意監査

太陽有限責任監査法人は、経営者等の依頼に基づく各種の監査を提供しています。

-

情報セキュリティ監査

情報セキュリティに係るリスクアセスメントに基づく適切なコントロールの整備状況及び運用状況を検証又は評価して、情報セキュリティの適切性に保証を与え、或いは情報セキュリティの改善に役立つ的確な助言をしております。

-

ビジネス税務

永年培ってきた経験とノウハウをベースとしたプロフェッショナルサービスをスピーディ-に提供します。

-

プライベート税務

ファミリービジネス(オーナー系企業)に対して、税のみならず民法・会社法など様々な分野において総合的にソリューションを提供します。

-

インターナショナル税務

これまで蓄積した知識とグラントソントンのネットワークを活用し、複雑化する国際課税問題に対応します。

-

トランザクション税務

デューデリジェンスの初期の段階から、ストラクチャーの実現支援まで、税務がトランザクションに与える影響を考慮し、税務の観点からのみならず、事業価値評価、事業再編等に関わる計画策定から実行まで含めたトータルサポートを提供します。

-

M&Aアドバイザリー

高い専門性と豊富な経験を有したプロフェッショナルが、M&Aや事業再編の検討から交渉・実行、及び統合までの様々なプロセスをサポートし、クライアントの成長を支援いたします。

-

ビジネスリスクサービス

企業は、ステークホルダーの期待・要求に応え、経営目的を実現するために、有効なガバナンス体制を構築するとともに、適切なリスクテイクを支える環境を整備することが求められています。

-

IT&オペレーションズ

データにもとづく製品・サービス品質の向上、規模・範囲の拡大、収益性・効率の改善はクライアントの成長と競争に大きなチャンスをもたらします。

-

IPO支援

IPOを実現させるためには、証券取引所が定める上場審査基準を順守し、日本経済を活性化する上場企業としてふさわしい企業経営を行うことが求められます。

-

会計アドバイザリー

監査法人での監査経験や事業会社での管理実務等の経験の豊富なプロフェッショナルが、会計・内部統制を中心とした様々なニーズに対応するサービスを提供します。

-

フォレンジック&サイバー

最新の調査手法とITテクノロジーを活用し、国内及び海外の不正・不祥事、情報漏洩、サイバー攻撃等の事実解明調査や、これらの防止対策構築の支援を行い、クライアントの社会的価値の確立・維持・向上をサポートします。

-

サステナビリティアドバイザリー

企業が高品質なサステナビリティ情報を開示をできるよう、企業に寄り添った支援を提供します。

-

中国ビジネス

日本・中国の国境を跨ぐビジネスのパートナーとして、豊富な知識と経験を活かし、最高のサービスを提供します。 我々は、日本と中国のビジネス環境を熟知し、両国の法制度や税制に精通しています。 クライアントのニーズに合わせた的確なアドバイスを提供し、ビジネスの成功に貢献します。

-

パブリックセクター

太陽グラントソントンは、パブリックの専門家チームが、パブリックセクターが直面する課題に真摯に向き合い、理解し、最適なプロフェッショナルサービスを提供していきます。

-

給与・人事労務

私たちは、事業を展開するにあたって「人」にまつわる給与・人事労務・所得税・在留資格など幅広い分野を横断的・総合的に、グローバルな見地から支援することを目指します。

消費税計算においては、課税期間中の売上税額から一定の仕入税額を控除することにより納付税額を計算することになりますが、国外取引において控除される仕入税額に関し、事例を用いて留意すべき点について確認したいと思います。

仕入れに係る消費税額の控除

課税事業者が、国内において行う課税仕入れ等については、その課税期間における課税標準額に対する消費税額から、その課税期間中に国内において行った課税仕入れに係る消費税額等の合計額を控除することとされています(消法30①)。

この場合において、その課税期間における課税売上高が5億円以下の事業者で、課税売上割合が95%以上である場合には、課税仕入れ等に含まれる消費税額は全額控除できるため、事業者が納付することとなる消費税額は、その課税期間の課税売上高に係る消費税額から同じ課税期間の課税仕入れ等に係る消費税額を控除した金額となります。一方、その課税期間における課税売上高が5億円を超える場合、または、課税売上割合が95%未満の場合には、その課税期間中の売上げに係る消費税額から控除できる課税仕入れ等に係る消費税額は、課税仕入れ等に係る消費税額の合計額のうちその課税資産の譲渡等を行うために要する課税仕入れ等に係る消費税額に限られます。その消費税額を算出する方法には、個別対応方式と一括比例配分方式がありますが、個別対応方式は、その課税期間における課税仕入れ等について、①課税資産の譲渡等にのみ要するもの、②非課税資産の譲渡等にのみ要するもの及び③課税資産の譲渡等と非課税資産の譲渡等に共通して要するものとに明確に区分されている場合に認められます。課税仕入れ等がいずれの資産の譲渡等に対応するものかが明確に区分されていない場合には、一括比例配分方式により算出することになります(消法30②)。

国外取引における仕入税額控除の取扱い

(事例1)国外での土地の譲渡のために国内で要した費用

====================================

内国法人である甲社は、国外に所有する土地を内国法人X社に売却するために、日本国内の不動産業者に仲介手数料を支払いました。甲社は、消費税の仕入税額控除の計算にあたっては、個別対応方式を適用しています。

====================================

上記の消費税法第30条第1項の規定より、国内における資産の譲渡等のために必要な課税仕入れ等に限らず、国外において行う資産の譲渡等(国外取引)のために国内において行った課税仕入れ等についても、仕入税額控除の対象となりますが、個別対応方式を適用する場合、その課税仕入れ等が、上記①~③の区分のいずれに該当するか検討する必要があります。

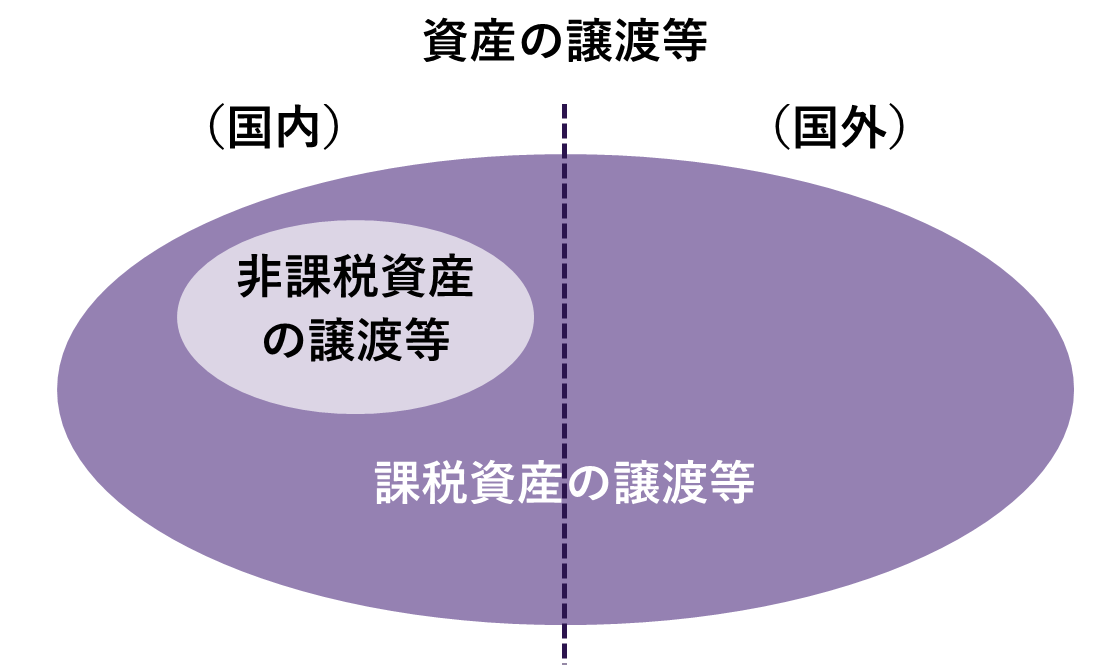

消費税法上、「資産の譲渡等」とは、「事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供をいう」(消法2①八)と、また、「課税資産の譲渡等」とは、「資産の譲渡等のうち、第6条第1項の規定により消費税を課さないこととされるもの以外のものをいう」(消法2①九)と定義されています。消費税法第6条第1項(非課税)では、「国内において行われる資産の譲渡等のうち、別表第二に掲げるものには、消費税を課さない」と規定されていることから、同条の規定により非課税とされるのは、国内取引に限定されることになり、次頁の図のとおり、国外において行う資産の譲渡等はすべて課税資産の譲渡等に該当することになります。

従って、本事例での国外所有の土地の譲渡は、国内において事業者が行った資産の譲渡等に対して消費税が課される(消法4①)ことから、課税対象外取引ではありますが、事業として対価性のある国外取引も「資産の譲渡等」に含まれ、非課税となる国内取引を除いた資産の譲渡等が「課税資産の譲渡等」になりますので、「課税資産の譲渡等」に該当することになります。

結果として、国外に所在する土地の譲渡など、国内において行えば非課税となる資産の譲渡等のために要する課税仕入れ等であっても、個別対応方式を適用する場合には、課税資産の譲渡等にのみ要するものとして仕入控除税額の計算に取り込まれることになります(消基通11-2-11)。よって、本事例の国内不動産業者に対する仲介手数料は、役務提供が国内で行われたと考えますと、国内における課税仕入れに該当し、課税資産の譲渡等にのみ要するものとして、その全額を仕入税額控除の対象とすることができることになります。

(事例2)国外で収受した損害賠償金に伴い国内で要した費用

====================================

内国法人である乙社は、海外支店で資産に加えられた損害に対する損害賠償金を収受し、そのために日本国内において弁護士費用が発生しました。乙社は、消費税の仕入税額控除の計算にあたっては、個別対応方式を適用しています。

====================================

心身または資産に対して加えられた損害の発生に伴って受ける損害賠償金については、通常は「資産の譲渡等」の対価に該当しませんので、課税対象外となり、そのために要する課税仕入れ等は、個別対応方式における3つの用途区分のいずれにもあてはまらないことになります[i]。しかし、消費税計算において、課税仕入れ等に係る消費税額を仕入税額控除の対象外とすることは適当ではないことから、資産の譲渡等に該当しない取引に要する課税仕入れ等は、課税資産の譲渡等と非課税資産の譲渡等に共通して要するものに該当するものとして取り扱うこととされています(消基通11-2-16)。

従って、本事例の損害賠償金の収受は資産の譲渡等には該当しないため、国外での取引であっても課税資産の譲渡等にのみ要するものとみなされることはなく、課税資産の譲渡等と非課税資産の譲渡等に共通して要するものに該当するものとして取り扱われます。

お見逃しなく!

消費税の仕入税額控除の対象となるのは、国内において行う課税仕入れ等となりますが、役務の提供については、原則として、その役務の提供が行われた場所により国内取引に該当するかどうかを判定することとされています(消法4③二)。ただし、役務の提供が、国内と国外にわたって行われ、その対価の額が国内対応分と国外対応分とに合理的に区分されていないような場合には、役務の提供を行う者の役務の提供に係る事務所等の所在地により判定することとされています(消令6②六、消基通5-7-15)。本事例1では、仲介手数料の支払いが、国外に所在する土地の売買に係るものであっても、国内不動産業者の役務提供の場所が国内かどうか、また、役務の提供が国内外にまたがるような場合は役務提供に係る事務所等の所在地により、国内取引かどうかの判定をすることになります。

[i] 損害賠償金でも、損害を受けた製品などの棚卸資産が加害者に引き渡され、その資産がそのまま使用できるような場合、無体財産権の侵害を受けたために受け取る損害賠償金が権利の使用料に相当する場合、事務所の明渡しが期限より遅れたために受け取る損害賠償金が賃貸料に相当する場合など、対価性が認められる損害賠償金については、消費税の課税対象となります。

税務・会計・監査・アドバイザリーに関わる最新のニュースをお届けします。